- 25.03.2025

- Pressemitteilungen

Wechsel im Vorsitz des Verbandsrates des Genoverband e.V.

Nach über acht Jahren im Vorsitz des Verbandsrates des Genoverband e.V. entschied sich Dr. Peter Hanker bereits Ende…

WeiterlesenIn einer Umfrage des Genoverbandes unter Bankvorständen zeigen sich 54 Prozent der Volks- und Raiffeisenbanken offen für Fusionsszenarien. Als Gründe für diese Offenheit nennen die befragten Banken mit Abstand am häufigsten den zunehmenden Fachkräftemangel (78 %) sowie zunehmende Regulatorik (67 %). Es folgen mit 32 Prozent das Erreichen einer kritischen Betriebsgröße sowie steigende Kundenanforderungen mit 23 Prozent. An der Online-Umfrage beteiligten sich zwischen dem 25. Juli und dem 19. August 69 Prozent der 286 Volks- und Raiffeisenbanken im Genoverband.

Allein im laufenden Jahr sind 18 Fusionen unter Mitgliedsbanken geplant. Trotz der seit Jahren in dieser Größenordnung verlaufenden Strukturveränderung tritt in der Umfrage also eine ungebrochene Dynamik zutage.

„Regulatorik potenziert Fachkräftemangel“

„Die Regulatorik potenziert den Fachkräftemangel“, erläutert der Vorstandsvorsitzende des Genoverbandes, Ingmar Rega: „Denn 55 Prozent der Banken konstatieren in der Umfrage auch einen sehr hohen Einfluss der Regulatorik auf die jeweilige Unternehmenspolitik. Gegenüber unserer Erhebung im Vorjahr hat sich dieser Wert um zwölf Prozentpunkte erhöht. Damit hat die Regulatorik derzeit eindeutig die Spitzenposition unter den unternehmenspolitischen Einflussfaktoren inne.“ Bei der Frage nach der aktuellen Bedeutung dieser Faktoren folgen unter zwölf zur Auswahl stehenden Möglichkeiten praktisch gleichauf liegend die Zinspolitik und der Personalbedarf auf den nächsten Rängen - mit 45 Prozent bzw. 44 Prozent Nennungen für sehr hohen Einfluss. Damit rangieren sie weit vor der viertplatzierten Digitalisierung mit lediglich 15 Prozent. „Im Ergebnis fusionieren immer mehr Volks- und Raiffeisenbanken, weil ihnen die Fachkräfte mit Spezialwissen fehlen, um die Bürokratie- und Regulierungsdichte zu bewältigen“, kommentiert Rega den Zusammenhang mit der Strukturveränderung.

So hat die Europäische Union 2023 mit dem Digital Operational Resilience Act (DORA) ein hochkomplexes Gesetzespaket zur Stärkung der Widerstandsfähigkeit gegen Cyber-Bedrohungen erlassen. Die verbleibende Umsetzungsfrist endet am 17. Januar 2025 und wird die geltenden bankaufsichtlichen Anforderungen an die IT auf ein neues Level heben. Ein weiteres Beispiel ist die umfassende Regulierung zur Nachhaltigkeit. Dazu zählen unter vielem anderen neue Anforderungen, die aus der von der EU-Kommission initiierten CSRD-Nachhaltigkeitsberichterstattung (CSRD = Corporate Sustainability Reporting Directive) resultieren. Beginnend mit bestimmten Genossenschaftsbanken bereits zum 31.12.2024 wird die CSRD-Berichtspflicht für kleine und nicht komplex eingestufte Institute (sogenannte SNCI = small and non-complex institution) am oder nach dem 1. Januar 2026 eingeführt. „Diese Themen illustrieren letztlich nur die Schlagzahl oder den Puls der Regulierungsinitiativen auf allen Ebenen“, betont Rega. „Kern des Problems ist hierbei nicht allein die reine Anzahl, sondern die Granularität der Regulierungen. Diese hat zur Folge, dass Themen sehr kleinteilig behandelt werden. Die Regulatorik trägt so dazu bei, dass die für unsere dezentrale Volkswirtschaft so wichtige regionale Vielfalt auf der Strecke zu bleiben droht. Überall in der Fläche verankerte Kreditgenossenschaften jeder Größenordnung sind für diese Vielfalt von vitaler Bedeutung. Zugleich ist diese durch die Streuung von Risiken auch wichtig für die Stabilität im Bankensektor.“

Hintergrund dieser Entwicklung ist, dass die EU-Kommission das Ziel eines Single Rulebook hat. Im Zuge dessen sind sowohl die zahlreichen Gesetze selbst als auch weitere sehr komplexe, zugehörige Regelwerke der Bankenaufsicht zu beachten.

Plädoyer für Kurswechsel

„Wir brauchen jetzt dringend einen Kurswechsel“, fordert Rega, „Erstens muss bei der Regulatorik die tatsächliche Wirksamkeit überprüft werden. Zweitens muss diese auf der europäischen sowie nationalen Ebene maßvoll und proportional zur Institutsgröße und dem Geschäftsmodell innewohnenden Risiken ausgestaltet werden. Bei den Volks- und Raiffeisenbanken ist beides überschaubar und auf wenige Kernthemen des klassischen Bankgeschäfts beschränkt: Denn selbst die größten Häuser sind im europäischen Maßstab klein – die Kreditgenossenschaften sind bodenständig im Geschäft mit Unternehmen und Privatkunden, mit einem klaren Fokus auf die regionalen und lokalen Heimatmärkte. Die Genossenschaftsbanken kennen ihre Kunden und brauchen eine prinzipienorientiere Regulatorik, die ihnen ermöglicht, ihre Ressourcen genau hier einzusetzen. Die Ressourcen dürfen nicht für die Erfüllung von – aus der Risikoperspektive einer Genossenschaftsbank sinnlosen – Anforderungen der europäischen Institutionen blockiert werden.“

Nach über acht Jahren im Vorsitz des Verbandsrates des Genoverband e.V. entschied sich Dr. Peter Hanker bereits Ende…

Weiterlesen

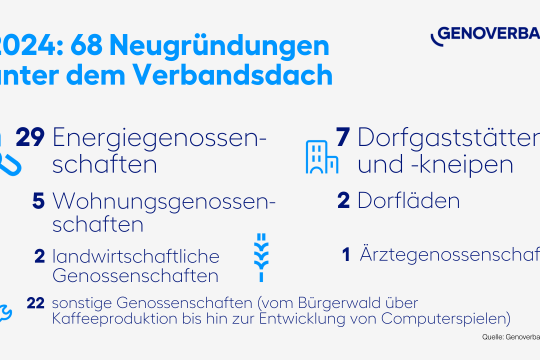

Energiegenossenschaften boomen weiter … 68 genossenschaftliche Neugründungen im Jahr 2024 zeigen die unveränderte…

Weiterlesen

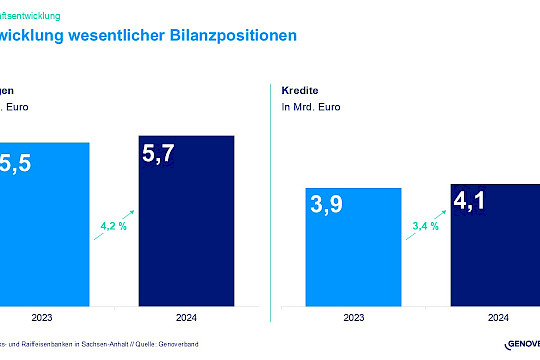

Die 13 Volks- und Raiffeisenbanken in Sachsen-Anhalt können auf ein erfolgreiches Geschäftsjahr 2024 zurückblicken: Mit…

Weiterlesen